Contents

Если же приобрести опцион этого типа, то имеется возможность в любое время купить фьючерс по обозначенной цене. При продаже опциона, продавец даёт обязательство осуществить продажу фьючерса по цене исполнения, если этого потребует покупатель опциона. Продавец получает премию с продажи опциона.

Отличие только в отрицательном коэффициенте корреляции между активами. Узнайте, как устроена мировая экономика и какие инструменты помогут спасти личный бюджет в нестабильном 2022 году. Этой неприятной ситуации можно избежать, если воспользоваться хеджированием. Да, такие биржевые фонды называются обратными ETF. По своей сути это обычные ETF, только движутся они наоборот. Таковым является фонд SH от ProShares, он «повторяет» индекс S&P 500. Если индекс растет, значения фонда SH падают, если индекс падает – растет фонд.

Несомненным плюсом является возможность полностью перекрыть риск снижения цены. Однако ограничений достаточно много, как и в предыдущем способе. Данный вид хеджа считается наиболее понятным и простым в реализации без обращения к сложным финансовым инструментам.

С целью застраховать себя от возможных потерь, если снижаются позиции в целом по отрасли, можно приобрести активы из другой смежной отрасли, которая имеет тенденцию расти тогда, когда проседает первая. Например, ценные бумаги внутреннего национального рынка обычно снижаются в цене при росте американского доллара. Возможные убытки можно компенсировать покупкой ценных бумаг экспортеров, поскольку на их показатели укрепление доллара влияет положительно. Другой инвестор прогнозирует дальнейший рост и готов заключить с вами форвардный контракт на покупку активов по 108 руб. Таким образом, даже при падении котировок ваш доход равен 4 руб с одной бумаги.

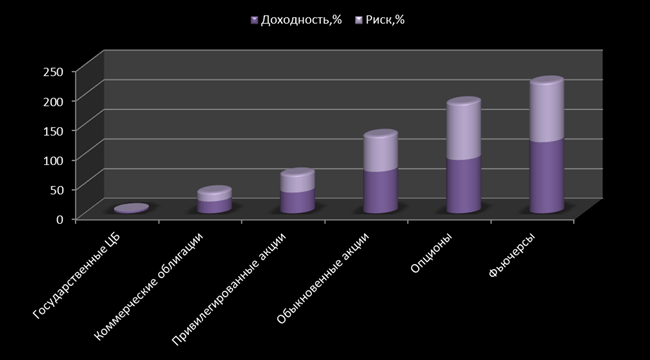

Инструменты, используемые при хеджировании

Результаты инвестирования в прошлом не являются гарантией получения доходов в будущем. В этом случае вы продаете фьючерсы и теряете некоторую сумму. Но размер это суммы не сопоставим с тем доходом, который вы получили благодаря повышению котировок акций. Хеджирование опционами оправдано при сильных движениях. На спокойном рынке инвестор, скорее всего, просто потеряет уплаченную за контракт премию.

При разумном управлении рисками и инвестиционными инструментами никакой дефолт вам не грозит. Что такое дефолт, читайте на этой странице. Прибыль этого предприятия идёт в рублях, значит, для него будет невыгодно, если курс доллара будет расти.

Виды хеджирования

Кол дает право покупателю купить актив по установленной цене, а пут предоставляет покупателю право продать самому продавцу актив, тоже по уставленной стоимости. Как мы отметили, хеджирование с одинаковыми активами популярно у спекулянтов. Оно позволяет полностью обезопасить свои инвестиции от потери стоимости на короткий период.

Хедж шорт применяется для страхования актива от снижения его стоимости в будущем. Страхуется актив путем продажи фьючерсного контракта или покупки опциона put.

Суть открытия противоположной позиции связана с короткими и длинными сделками. Так, если у вас имеется «длинная позиция», то необходимо ей в противовес открыть «шорт» на похожий актив. Инвестор, желающий хеджировать риски, называется хеджером. В этом ему помогают биржевые спекулянты – трейдеры. Именно они примут на себя все задачи по минимизации возможных негативных последствий.

История хеджирования рисков

В отличие от фьючерсного контракта, у держателя опциона возможный убыток фиксирован и равен стоимости покупки. Другими словами, покупатель опциона заранее знает размер риска и осознанно его принимает. В случае развития негативного сценария, опцион принесет держателю прибыль. Природа инструмента разрешает использовать в качестве базового актива совершенно «непоставочные товары» — цену акции или облигации, фондовый индекс или валютную пару.

Optio означает выбор, желание, усмотрение. В рисоторговле феодальной Японии четко прослеживаются преимущества срочных (с отсрочкой в исполнении) договоров. Продавец получает гарантированный рынок сбыта и оборотные средства под сельхозработы. Покупатель имеет четкую поставку в установленные сроки по оговоренной цене.

Информация (материалы) на данном сайте (далее – «сайт») предоставлена пользователям для общего ознакомления и является информацией общего характера. Материалы, расположенные на сайте, предоставляются «как есть» безо всяких гарантий, включая гарантии коммерческой пригодности, и могут содержать неточности. Любые материалы (информация), представленные на сайте, не могут рассматриваться как публичная оферта, предложение или приглашение к осуществлению действию, заключению договора на оказание услуг. PFL Advisors может вносить изменения в материалы, расположенные на сайте, в любое время без предупреждения. В данной статье мы начали знакомить вас с термином хеджирование и кратко рассказали о инструментах хеджирования рисков. В следующих статьях мы углубимся в тему защиты от рисков, подробно расскажем о том кому в первую очередь необходимо хеджироваться, какие бывают инструменты и какой выгоды для бизнеса можно достичь.

Наиболее часто используются товарные (в производственно-промышленных целях) и валютные форварды (предполагающие поставку конкретной суммы в иностранной валюте к конкретной дате). Хеджирование финансовых рисков успешно применяется во всем цивилизованном мире и доказало свою рациональность. Вместе с тем, некоторые компании предпочитают “закрывать глаза” на вероятности негативных колебаний на финансовых рынках, что чревато непредвиденными убытками. 9 апреля 2018 года на российском рынке акции многих компаний потеряли около 10-15% своей стоимости, курс национальной валюты ослаб на 10%.

Недостатком такого метода часто является завышенная цена на опционы. С одной стороны, хеджирование на финансовом рынке страхует от потенциальных убытков, с другой стороны, инвестор рискует не получить максимально возможную прибыль при благоприятном стечении обстоятельств. Владея активом, который будет со временем терять свою стоимость, инвестор заключает контракт на его продажу в будущем по оговоренной цене. Используется в сделках с реальными активами. Механизмы хеджирования аналогичны сделкам с фьючерсными контрактами, так как фьючерс – подвид форварда. Стратегии хеджирования подразумевают под собой совокупность биржевых инструментов и способов их применения. Рассмотрим, как можно застраховать свои риски.

Что такое хеджирование на бирже простыми словами

Цены на пшеницу, рожь, овес колеблются в зависимости от урожая. Если фермеры сумели вырастить хороший урожай, цены на зерно могут заметно упасть, что снизит доходы от продаж. К примеру, на момент сбора урожая пшеница на рынке стоит $2 за бушель. Если через месяц она упадет до $1,5 за бушель, это может стать финансовой катастрофой для фермера. Чтобы избежать такой ситуации, фермер может сразу договориться о продаже зерна на некоторое время вперед — скажем, со сроком поставки через месяц и по цене $1,9. Это и есть хеджирование с помощью форварда — инвестор гарантированно получает прибыль, которая уже не может ни вырасти, ни упасть. Хеджирование рисков помогает трейдеру получить так называемую страховую защиту от убытков при трейдинге, однако за эту защиту трейдер должен заплатить часть своего дохода.

Простыми словами хеджирование – это «страхование», минимизация риска, «распределение по разным корзинам». Теперь предположим, что курс доллара не упал, а вырос. Соответственно, от реализации срочного контракта вы получите свои 20 миллионов обратно и еще столько же в результате роста валютного курса. Учитывая, что хедж сам по себе стоит денег и для реализации сделок требуются услуги брокеров, безубыточное и полное устранение предпринимательских рисков не представляется возможным.

Чем отличается счёт с хеджированием от счёта без хеджирования?

Счёт с хеджированием и без хеджирования: различия

На счёте с хеджированием каждая позиция учитывается отдельно. Можно открыть одновременно две сделки или несколько сделок любого направления по одной и той же паре валют. На счёте без хеджирования позиции по одному и тому же финансовому инструменту объединяются.

Необходим для страхования от изменения процентных ставок. Для снижения рисков может применяться процентный своп.

В том случае если через год рассматриваемая валюта действительно упадёт в цене, то полученный убыток перекроет прибыль, полученная от короткой продажи фьючерсных контрактов. Современная линейка инструментов хеджирования рисков далеко не исчерпывается форвардами, фьючерсами и опционами. Финансовая изгородь, финансовый hedge становится все более плотным и труднопреодолимым. Опцион, как и фьючерс унифицированный биржевой контракт. Владелец опциона имеет право (но не обязанность) приобрести или продать в обусловленную дату (или в течение определенного периода) базовый актив по данной цене. Финансовое хеджирование с применением опционов обретает особенно тонкий и сложный характер. Любые сделки на финрынках, конечно же, имеют высокие риски.

Поэтому на практике одновременно используют несколько способов, комбинируя их друг с другом. Я даю согласие на обработку моих персональных данных, а также ознакомлен с условиями и политикой в отношении их обработки. При своей сложности, требовательности к уровню знаний, непредсказуемости рынка и наличии обязательств, которые порой невыгодно исполнять, хеджирование сделок обладает рядом преимуществ. Есть разделение хеджирования еще и по типу контрагента— на хедж продавца и, соответственно, покупателя. В зависимости от вида подбираются и наиболее подходящие инструменты.

Первые попытки застраховаться от негативных сценариев осуществлялись торговцами еще в средние века, однако тогда это носило хаотичный характер. Настоящее системное применение финансовых страховок стало возможным при появлении первых бирж. Финансовые кризисы зарождаются долго, начинаются внезапно и распространяются молниеносно. Последствия от них как после взрыва бомбы — кто-то выжил, кто-то нет. Чаще всего компании, которые потратились на покупку хеджа, продолжают свою деятельность на выжженном от конкурентов финансовом поле. Операционный риск компании чаще связан с ошибками сотрудников и внутренними процессами.

Хеджирование рисков — простыми словами

При прогнозировании спада экономики активы страхуются продажей срочного контракта на ценные бумаги, которые будут терять свою рыночную стоимость сильнее, чем основные активы инвестора. Если необходимо застраховать актив от падения цены, тогда на срочном рынке приобретается опцион put. Если нежелателен рост, тогда покупается опцион call. Представляют собой контракт на покупку-продажу актива с обязательным исполнением сделки в будущем по заранее оговоренной цене. На российском фондовом рынке отмечено падение акций основных компаний в среднем на 10–15 %.

Он компенсирует падение акций «Полиметалла». Несколько раз перечитал, но так ничего не понял. Зачем кому-то покупать упавшие в цене акции по стоимости до их падения? Это прям кабальная сделка для того, кто обязан купить. Спекулянты, мало того, программа для зарабатывания денег что гребут деньги из воздуха, так ещё и солому себе стелят от падений цен на объекты их спекуляций. Я бы запретил хеджирование, дабы эти финансовые воротилы были осмотрительнее в своих сделках и не устроили бы очередной финансовый кризис.